相続は非常に手間のかかる手続きが多いです。

なかなか進められず、長い年月が経過していませんか?

そのうちに、相続人の誰かが亡くなってしまったら・・・

今回は複雑な事情を含む「数次相続」についてわかりやすく説明します。 相続手続きを放置してしまっている、そんな方はぜひ最後まで読み進めてください。

数次相続とは?

数次相続とは、相続が発生し相続人が確定した後、遺産分割協議が調わないうちに相続人が死亡してしまい、次の相続が発生してしまった状態を指します。

最初の相続を一次相続、その中の相続人が亡くなることによって発生した相続を二次相続、その中の相続人が亡くなればさらに、三次、四次と続きます。これらをまとめて「数次相続」と呼びます。

相続が発生して、いざ手続きをしようと思っても、金融機関の解約も、不動産の名義変更も、相続人全員の意見をすり合わせなければいけません。

相続人が配偶者と子供1人だけという場合はすんなり話し合いができるかもしれませんが、相続人が多数いる、連絡を取り合っていない、面識がないなどの理由でなかなか進まないケースもあります。

数次相続では、通常の相続と比べて相続人の関係が複雑になるうえ、人数も増えるため、非常に難易度が高くなると言えます。 相続手続きを長期間放置していると数次相続発生のリスクが増しますので、ご注意ください。様々な理由で手続きが進められない場合は、早めに専門家にご相談することをお勧めします。

亡くなる順番と相続人の範囲

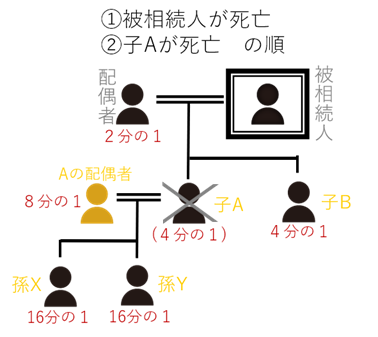

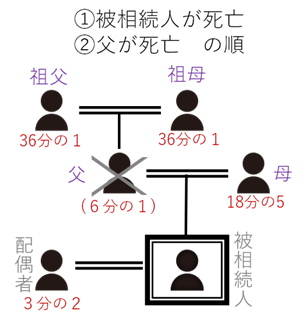

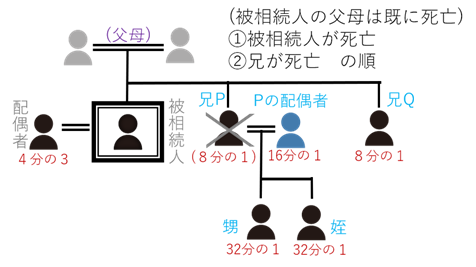

以下は、亡くなる順番と相続人の範囲を示した図です。

【ケース1】

=被相続人の遺産分割協議がまとまる前に相続人である子Aが亡くなった場合=

相続人は、配偶者、子A、子Bとなります。

協議がまとまる前に子Aが亡くなると、被相続人の遺産分割協議に子Aの相続人であるAの配偶者、孫X、孫Yが加わることになります。

【ケース2】

=被相続人の遺産分割協議がまとまる前に相続人である父が亡くなった場合=

相続人は、配偶者、父、母となります。協議がまとまる前に父が亡くなると、被相続人の遺産分割協議に父の相続人である祖父、祖母(配偶者である母)が加わることになります。

【ケース3】

=被相続人の遺産分割協議がまとまる前に相続人である兄Pが亡くなった場合=

相続人は、配偶者、兄P、兄Qとなります。協議がまとまる前に兄Pが亡くなると、被相続人の遺産分割協議にPの配偶者、Pの子である甥、姪が加わることになります。

相続人の法定相続分

協議がまとまる前に亡くなった相続人の相続分は、図で示したように、さらにその(二次)相続人が各割合で引き継ぐことになります。

【ケース1】では、子Aの法定相続分4分の1を、さらにAの相続人で分けることになります。Aの配偶者(2分の1)は8分の1、Aの子X、Y(4分の1)はそれぞれ16分の1となります。

【ケース3】では、配偶者と兄弟姉妹が相続人なので、兄Pの法定相続分は8分の1です。それをPの相続人で分けます。Pの配偶者(2分の1)は16分の1、Pの子である甥、姪(4分の1)はそれぞれ32分の1となります。

一番ややこしいのが【ケース2】です。

相続人が配偶者と父母なので、父母の法定相続分はそれぞれ6分の1ずつとなります。父方の祖父母が父の相続分をそれぞれ分ける、という計算であれば単純ですが、父が亡くなった場合、母も相続人となります。

父の相続だけを考えると、母は配偶者なので3分の2、祖父母はそれぞれ6分の1ずつが法定相続分となります。

それぞれの割合を父の相続分に掛け合わせると、祖父母は36分の1ずつですね。母は18分の2です。母は父の相続分が18分の2、自分の相続分が6分の1ありますので合わせて18分の5となります。

このように、数次相続は法定相続分の計算だけでもなかなか難しいことがあります。長年放置して数次が重なってしまえばその分相続人が増え、計算がややこしくなっていきます。 既に複雑な状態に陥っている相続がある場合は、時を経ても単純になることはなく、今以上に複雑にしかなりません。そんな場合は、ぜひ専門家を頼ってみてください。

数次相続と再転相続

数次相続と似て非なるものに再転相続があります。

再転相続とは、一次相続が発生し、相続人が熟慮期間中(相続を承認するか放棄するかを検討する期間)に承認または放棄の意思を確定せずに亡くなってしまった(二次相続が発生した)状態です。

数次相続と異なる点は、相続人が相続の意思を確定する前に亡くなってしまうというところです。 二次相続人(亡くなった相続人の相続人)は、当然に一次被相続人(初めに亡くなった人)の相続人になる訳ではなく、どちらの相続についても承認または放棄の意思表示をする必要があります。

(相続の承認又は放棄をすべき期間)

相続人が相続の承認又は放棄をしないで死亡したときは、前条第一項の期間は、その者の相続人が自己のために相続の開始があったことを知った時から起算する。

【民法 第916条】

さらに、2つの相続に対する承認・放棄の意思の組み合わせによっては、認められないこともあるため、とてもわかりにくく、複雑になります。

数次相続と相次相続控除

さて、次に相次相続控除について説明します。

相次相続控除とは、読んで字の如く「相次いで発生した相続に対する相続税の控除」制度です。

これは、相続税の負担がかかり過ぎないように、相続税のうち、一定額を控除しようとするものです。

税金の制度になるため、専門は税理士です。ここでは制度の概要を簡単に説明するに留めます。

第一次相続(最初に発生した相続)で相続人として相続税が課税された人が、第二次相続の被相続人になった場合、この間が10年以内であれば、第二次相続の相続人に課される相続税から一定額が控除されます。 例えば、平成25年5月に祖父が死亡し、父が相続した財産に対し相続税が課税され、令和5年3月に父が死亡し、子が相続した財産に対し相続税が課税される場合、相次相続控除の対象となります。

(相次相続控除)

相続(被相続人からの相続人に対する遺贈を含む。以下この条において同じ。)により財産を取得した場合において、当該相続(以下この条において「第二次相続」という。)に係る被相続人が第二次相続の開始前十年以内に開始した相続(以下この条において「第一次相続」という。)により財産(当該第一次相続に係る被相続人からの贈与により取得した第二十一条の九第三項の規定の適用を受けた財産を含む。)を取得したことがあるときは、当該被相続人から相続により財産を取得した者については、第十五条から前条までの規定により算出した金額から、当該被相続人が第一次相続により取得した財産(当該第一次相続に係る被相続人からの贈与により取得した第二十一条の九第三項の規定の適用を受けた財産を含む。)につき課せられた相続税額(延滞税、利子税、過少申告加算税、無申告加算税及び重加算税に相当する相続税額を除く。第一号において同じ。)に相当する金額に次の各号に掲げる割合を順次乗じて算出した金額を控除した金額をもつて、その納付すべき相続税額とする。

【相続税法 第20条】

控除の対象は相続人に限られます。相続放棄した人、相続権を失った人は対象外です。 第二次相続の被相続人が10年以内の第一次相続時に財産を取得し、それに相続税が課税されたことが条件となります。

(相続を放棄した者等の相次相続控除)

相続を放棄した者及び相続権を失った者については、たとえその者について遺贈により取得した財産がある場合においても、相次相続控除の規定は適用されないのであるから留意する。

【相続税法基本通達 20-1】

相次相続控除の対象になるかもしれない場合は、税理士をご紹介します。お気軽にお問い合わせください。

遺産分割協議書の書き方

各相続人が全ての遺産を法定相続分で相続する場合や、相続人が一人しかいない場合、有効な遺言書がある場合は、特に分割協議もその内容をまとめた協議書も不要です。

しかし、一般的には、特定の財産を特定の相続人が引き継ぐことが現実的であるため、相続手続きの前に相続人全員で協議をすることが多いです。 その協議内容を書面にまとめたものが、遺産分割協議書です。協議をした場合は、必ず書面を残すようにしましょう。この書面は各相続手続きで必要になります。

通常、遺産分割協議書には以下の事項が記載されます。

- 被相続人(本籍地、最後の住所地、氏名、死亡年月日)

- 相続人(住所、氏名)※実印で押印が必要

- 相続財産

- 分割内容

- 作成日

さて、問題は、数次相続の場合、どのように遺産分割協議書を作成したらよいのかということです。

- 被相続人が複数いるけど、どうしたらいい?

- 相続人が被相続人になっちゃったけど、どっちに記載すればいい?

- 相続財産には亡くなった相続人の固有の財産も記載すべき?

- そもそも協議書は1枚にまとめていいの?

基本的な考え方として、一次相続(最初に発生した相続)の被相続人(最初に亡くなった人)の遺産を分配するための協議になるので、記載する財産は最初に亡くなった人のものだけです。

ただし、父が先に亡くなって、手続きをする前に母が亡くなってしまった場合など、どちらも相続人が子供だけであれば、父と母二人の財産についてまとめて一つの協議書に記載することで手間が省けます。

協議の途中で亡くなってしまった人は相続人として記載します。亡くなってしまった相続人の相続人も記載することになります。

遺産分割協議書には決まりがないため、自由書式になりますが、必要事項を満たしていないと各種手続きで使用できなくなります。 一例を載せておきますので参考にしてください。

遺産分割協議書-1024x724.png)

遺産の表記や、捨印の有無など、注意したい部分もありますので、作成に困ったら専門家へご相談ください。税理士や弁護士などが作成した協議書は、手続きには使えても登記申請では使えないケースがあります。不動産登記がある場合は、司法書士に作成を依頼するのが無難です。

よくある質問

-

数年前に祖父が亡くなり、祖父の相続人であった父が最近亡くなりました。祖父の遺産分割協議はできていません。祖父の財産について相続放棄はできますか?

-

祖父の相続については、相続放棄はできません。財産は(手続きがされていないだけで)祖父の法定相続人の共有状態となっています。祖父の遺産を引き継いだ父の相続を放棄することは可能ですが、その場合は祖父の財産だけではなく、父のすべての財産も放棄することになるため注意が必要です。

-

数次相続と代襲相続はどんなことが違うのでしょうか?

-

この二つは混同されやすいですが、亡くなる順番が大きな違いです。推定相続人(自分が亡くなった後に相続人になる予定の人)が先に亡くなっている場合は、代襲相続となります。相続が発生し相続人が確定した後、手続きを済ませる前に相続人が亡くなってしまうのが数次相続です。どちらも相続人が亡くなるという点が似ていますが、分割協議に参加する相続人の範囲が異なることもありますので注意が必要です。

-

相続人でなければ相談することはできませんか?

-

ご相談は、相続人でなくても可能です。ただし、相続手続きは相続人からご依頼いただく必要があります。

まとめ

相続が複数回重なってしまう数次相続について解説しました。

似て非なる「代襲相続」や「再転相続」もあり、混乱しやすく複雑な状況といえます。

今自分が置かれている立場をきちんと理解し、どんな手続きが必要かを見極める必要があります。

亡くなる順番によって相続人の範囲が異なります。

誰と遺産分割協議をしなければいけないのか、法定相続分は誰がどれくらいか、順を追って一つずつ正確に確認しましょう。 何十年も前の相続手続きの場合、相続人の確定だけでもかなりの時間を要することになります。無理せず専門家に頼ることもご検討ください。