相続は、誰もが生涯に一度は経験するものではないでしょうか?

大きなお金が動くこともあり、中にはトラブルに発展してしまうこともあります。 しかしながら、多くの人は生前に対策をしておらず、突然、相続の当事者(相続人)になることもあるため、対応に困ってしまう人がいるのも事実です。

相続するのは、プラスの財産だけではなく、マイナスの財産も対象となり、手続きも非常に煩雑かつ複雑になります。

相続における各手続きをスムーズに進めるための、知識や経験が必要になる場面が多々あります。

本サイトでは、相続における各種の手続きや、見落としがちな大事なポイント、知っておかないと損してしまうかもしれない重要なポイントについて解説しています。

これから、相続の手続きが必要になる人は、ぜひ参考にしてみてください。

相続ってどんなこと?

相続とは、誰かが死亡したとき、その亡くなった人が持っていた財産(遺産)と財産上の権利や義務を引き継ぐことです。

この財産(遺産)や財産上の権利・義務を引き継ぐことができるのは、原則として民法で定められている人(相続人)となります。

「財産上の権利・義務」とは、例えば、不動産の所有権、不動産の借地権、金銭債権等の権利をいいます。

相続することができるのは、財産上の権利・義務のみであり、身分上の権利・義務である、親権、夫婦の同居義務等は相続の対象とはなりません。

この財産(遺産)と財産上の権利・義務を引き継ぐ人を「相続人」といい、財産(遺産)を遺した人(亡くなった人)を「被相続人」といいます。

- 財産を相続する人:相続人

- 財産を遺した人(亡くなった人):被相続人

そもそも相続はいつ発生する?

それでは、相続はいつはじまるのでしょうか?

民法では相続の開始時期を、次のように規定しています。

(相続開始の原因)

相続は、死亡によって開始する。

【民法 第882条】

つまり、その人が亡くなった(死亡)と同時に相続が開始となります。

亡くなった人が被相続人、亡くなった人の子供、両親、兄弟姉妹のいずれかと配偶者が相続人としての地位を得ることとなります。

被相続人が生前築いた財産は、相続開始と同時に「相続財産」となり、その「相続財産」を相続人が引き継ぐため、各種の手続きが必要となります。

相続財産ってどんなもの?

相続財産とは

相続財産とは、被相続人が生前築いた財産であり、財産上の権利・義務も含まれます。 相続財産には、預貯金、不動産などの「プラス財産」(積極財産)と、借金、債務などの「マイナス財産」(消極財産)があります。

| プラス財産: (積極財産) | 不動産、現金・預貯金、株などの有価証券、投資信託、車、 生命保険、宝石・骨董品などの動産 他 |

| マイナス財産: (消極財産) | 借入金、滞納金・未払金 他 |

生前であれば、自分の財産は自由に処分することができます。お金をどれだけ貯めようが、どれだけ借りようが本人の自由です。

もし、自分の財産を思い通りの方法で処分したい場合には、生前に「遺言書」を作成しておくことで、被相続人の希望に沿った相続となります。 生前に何も対策していない場合は、相続財産は全て相続人に引き継がれることとなります。

被相続人の財産を相続する場合、「マイナス財産」も相続することになるため注意が必要です。

「マイナス財産」も含まれる可能性がある場合には、しっかりと事前に財産調査を行うことをおすすめします。

財産調査の結果、財産の状況から相続をしたくないと思うこともあるのではないでしょうか。

被相続人の財産を相続したくない場合には、「相続放棄」という手続きを取ることになります。

相続放棄の手続きをとることで、はじめから相続人でなかったこととなり、被相続人の財産を相続する権利を失います。 財産調査の結果「マイナス財産」の方が大きい場合は、相続放棄を検討するのもいいでしょう。

財産調査でお困りの場合には、司法書士や行政書士などの専門家に相談することで、相続財産をしっかりと把握することができます。

相続税とは

相続の発生により、自分が相続人となった場合、「相続税を払わなければいけないのでは?」といった不安を持つ人もいるのではないでしょうか。

相続税とは、被相続人から引き継いだ財産に掛かる税金であり、相続財産が大きければ、相続税も大きくなります。

この相続税は、財産を取得した際に徴収される税金であり、国税に分類される税金です。

では、この相続税は、必ず払わなければならない税金なのでしょうか。

相続税には、「基礎控除額」が設けられ、相続税が課税されない場合もあります。

相続税の基礎控除額は以下の計算式により算出されます。

| 相続税の基礎控除額:「3,000万円+(600万円×法定相続人の数)」 |

3000万円に、相続人1人当たり600万円を加算し算出した合計額が基礎控除額となります。相続財産が、この基礎控除額を超えない範囲であれば、相続税の申告は不要となります。

相続財産の価額を計算する際には、財産について、すべて金額(金銭)に換算して算出する必要があります。その際に注意が必要になるのが、不動産である土地の財産価額です。

相続不動産の財産価額は、固定資産税の納税通知書等に記載の「固定資産評価額」ではなく、「相続税路線価」という評価額を使用して算出する必要があります。 路線価については、国税庁のホームページにある「路線価図・評価倍率表」で調べることができますので、参考にしてみてください。

相続において、相続税の支払いが必要になるのかを詳しく調べたい場合は、専門家に相談することをおすすめします。

「相続」の種類

相続の発生と同時に、相続人は被相続人の財産を引き継ぐ権利を得ることになりますが、当然ながら、引き継ぐ財産や財産上の権利・義務は被相続人ごとに大きく異なります。

亡くなった人が異なれば、引き継ぐ財産も異なり、必要な相続手続きも異なることとなります。

これが相続手続きを難解にしている一つの要因かもしれません。

相続が開始された場合、相続人は、必ずしも相続財産のすべてを相続しなければならないというわけではありません。 相続人は、単純承認、限定承認、相続放棄の3つのうちいずれかの手続きをすることで、財産を相続するか、財産を放棄するかを選択することができます。

| (相続の種類) | |

|---|---|

| 単純承認 | プラス財産、マイナス財産のすべてを相続する (財産および財産上の権利、義務のすべてを受け継ぐ) |

| 限定承認 | 被相続人の債務がどの程度あるか不明であり、財産が残る可能性も ある場合等に、相続人が相続によって得た財産の限度で被相続人の 債務の負担を受け継ぐ |

| 相続放棄 | 財産および財産上の権利、義務のすべてを受け継がない |

プラスの財産しかない、または、マイナスの財産が少ない場合は相続手続き(単純承認)を進めることが多いです。しかし、マイナスの財産が多い、または、どちらが多いかわからない場合、そのまま放っておくことで全ての財産を引き継いでしまうことになります。

全てを相続しないための手続き(相続放棄)又は、プラスの財産を限度として相続する手続き(限定承認)を検討しましょう。 「限定承認」「相続放棄」については、期限内に家庭裁判所での手続きが必要となるため、注意が必要です。

民法では、次のように規定されています。

(相続の承認又は放棄をすべき期間)

相続人は、自己のために相続の開始があったことを知った時から三箇月以内に、相続について、単純若しくは限定の承認又は放棄をしなければならない。

【民法 第915条】

相続放棄、限定承認については、「相続が発生し、自身が相続人であることを知ったとき」から起算して3ヶ月以内の手続きが必要となります。

期限内に手続きを行わなかった場合は、単純承認したとみなされ、被相続人の相続財産のすべて(プラス財産、マイナス財産)を相続することとなります。 どのように相続するべきかの判断に迷ったら、専門の司法書士や行政書士に相談するのもよいでしょう。

相続って誰が対象?

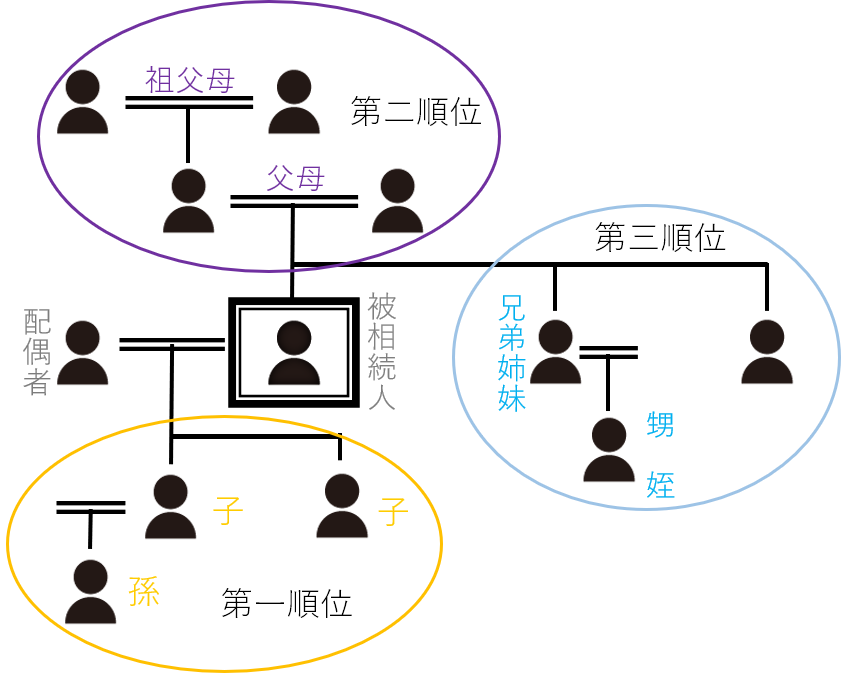

相続が開始されると、相続開始時点において、被相続人との続柄が「子供」「両親」「兄弟姉妹」のいずれかと「配偶者」が相続人になります。 相続人の範囲については、しっかりと民法で規定され、「法定相続人」といいます。

(民法第五編相続 第二章相続人)

被相続人の子は、相続人となる。

【民法 第887条第1項】

次に掲げる者は、第八百八十七条の規定により相続人となるべき者がない場合には、次に掲げる順序の順位に従って相続人となる。

・被相続人の直系尊属

ただし、親等の異なる者の間では、その近い者を先にする

・被相続人の兄弟姉妹

【民法 第889条第1項】

被相続人の配偶者は、常に相続人となる。

【民法 第890条】

相続が発生した際に、民法で規定されている親族以外は、相続人にはなりません。 被相続人に配偶者がいる場合は、配偶者は常に相続人となり、相続人には、順位があります。上位の人がいる場合、下位の人は相続人となることができません。

相続人の順位

配偶者は常に相続人となる

1.(第一順位) 子供

子供が既に死亡している場合は、その子供(孫)など直系卑属

2.(第二順位) 親

親が既に二人とも死亡している場合は、その親(祖父母)など直系尊属

3.(第三順位) 兄弟姉妹

兄弟姉妹のうち既に死亡している人がいる場合は、その子供(甥姪)

第一順位の相続人が誰もいない場合は、第二順位の人が相続人となります。さらに、第二順位の相続人も誰もいない場合に第三順位の人が相続人となります。

被相続人の子供と親、親と兄弟といった異なる順位の人が、同時に相続人になることはありません。

さらに、各相続人には、財産を分割する際の割合が決められています。

これを「法定相続分」といいます。 以下に、法定相続分について、その割合を記載します。

| ① | 配偶者と子供が相続人の場合 | それぞれ2分の1ずつ |

| ② | 配偶者と親が相続人の場合 | 配偶者3分の2、親3分の1 |

| ③ | 配偶者と兄弟姉妹が相続人の場合 | 配偶者4分の3、兄弟姉妹4分の1 |

| ※相続人が複数いる場合は相続分を均等割 |

相続における遺産分割割合については、必ずしも法定相続分に従わなければならないということではなく、相続人の間で遺産分割協議を行い、任意の遺産分割割合に基づいた遺産の分割も可能です。

遺産分割協議を行った場合は、後のトラブルを避けるためにも、「遺産分割協議書」を作成し、協議内容をしっかりとまとめましょう。

場合によっては、「遺言書」により、法定相続人であるにも関わらず、相続財産を全く受け継ぐことができないこともあります。その場合でも、民法では「遺留分」(最低限の相続財産を請求できる権利)が規定されているため、遺留分を有する相続人であれば、相続財産の一部を受け継ぐことが可能です。 民法では、「遺留分」について、次のように規定しています。

(遺留分の帰属及びその割合)

兄弟姉妹以外の相続人は、遺留分として、次条第一項に規定する遺留分を算定するための財産の価額に、次の各号に掲げる区分に応じてそれぞれ当該各号に定める割合を乗じた額を受ける。

1 直系尊属のみが相続人である場合 三分の一

2 前号に掲げる場合以外の場合 二分の一

【民法 第1042条】

ここで注意が必要なのは、遺留分の請求は、配偶者、子供および直系尊属(両親など)に認められた権利であることです。 被相続人の兄弟姉妹には遺留分はありません。これは、最低限の財産を相続させるという考えからの制度です。

相続財産の分割で困った場合は、トラブルを回避するためにも、専門家に相談することをおすすめします。

代襲相続

代襲相続とは、相続人になる子供がいるけど、被相続人より前に、その子供が既に亡くなっている(又は排除その他の理由で相続権を失っている)場合、さらにその子供が相続人になることです。

相続権を代襲するのは、相続人である子供の、さらに子供、孫、ひ孫といった直系卑属ですが、被相続人の直系卑属に限られます。 民法では、代襲者の相続権について次のように規定しています。

(子及びその代襲者等の相続権)

被相続人の子は、相続人となる。

2 被相続人の子が、相続の開始以前に死亡したとき、又は第八百九十一条の規定に該当し、若しくは廃除によって、その相続権を失ったときは、その者の子がこれを代襲して相続人となる。ただし、被相続人の直系卑属でない者は、この限りでない。

3 前項の規定は、代襲者が、相続の開始以前に死亡し、又は第八百九十一条の規定に該当し、若しくは廃除によって、その代襲相続権を失った場合について準用する。

【民法 887条】

代襲相続人が相続するのは、本来の相続人が受け取るはずであった相続割合です。代襲相続人が複数人いる場合は、本来の相続人が受け取るはずであった相続割合を代襲相続人の人数で等分します。 代襲相続人の相続分について、民法では次のように規定されています。

(代襲相続人の相続分)

第八百八十七条第二項又は第三項の規定により相続人となる直系卑属の相続分は、その直系尊属が受けるべきであったものと同じとする。

ただし、直系卑属が数人あるときは、その各自の直系尊属が受けるべきであった部分について、前条の規定に従ってその相続分を定める。

2 前項の規定は、第八百八十九条第二項の規定により兄弟姉妹の子が相続人となる場合について準用する。

【民法 901条】

ここで注意すべきは、子、孫、ひ孫等の直系卑属はどこまでも代襲するのに対し、被相続人の兄弟姉妹が相続人となる場合については、兄弟姉妹の子(甥姪)までしか代襲しない点です。

代襲相続の場合、各相続手続きにおいて、被相続人と相続人との相続関係を証明するための必要書類も増えることになります。 相続が開始となった場合には、しっかりと相続関係を確認しましょう。

数次相続

数次相続とは、相続が開始し、遺産分割協議が調わない間に、相続人が亡くなり、次の相続が発生してしまう状態です。はじめの相続を一次相続、続いて発生した相続を二次相続といい、さらに重なる場合は、三次相続、四次相続となり、これをまとめて数次相続といいます。

数次相続の場合も、代襲相続と同様、各手続きに必要な書類が増えることになるため、相続関係の証明についても、通常より複雑になることが多いです。

代襲相続、数次相続といった場合には、専門の司法書士や行政書士に相談することをおすすめします。

どんな手続きが必要?

相続が発生し、相続手続きを進めることとなった場合、どのような手続きが必要になるのでしょうか。

不動産については、法務局にて不動産所有者の名義変更、銀行については口座の解約等といった各種の手続きがあり、多くの書類を取得する必要があります。

取得しなければならない書類のうち、相続人にとって最も負担が大きいのは、戸籍謄本(戸籍全部事項証明書、戸籍個人事項証明書)の収集作業なのではないでしょうか。

被相続人については、出生から亡くなるまでの一生涯分の戸籍謄本が必要となります。

被相続人が生まれてから亡くなるまで連続した戸籍(除籍、原戸籍)を集め、誰が相続人になるのかを確認します。

婚姻歴(前婚歴)はあるのか、子供はいるのか、両親は健在か、兄弟姉妹は何人いるかといった事項を確認する必要があり、被相続人によって内容も異なります。

生前、本籍地を何度も変更(転籍)していた場合には、すべての本籍地から戸籍謄本を取得しなければなりません。 かなりの時間と労力が必要になる作業です。

遺産分割の内容についても、法定相続分と異なる割合で相続する場合(例えば不動産は配偶者が、預貯金は子供が引き継ぐ場合など)は、相続人全員による「遺産分割協議」が必要です。

遺産分割協議は口頭でも構いませんが、後のトラブル防止や各種手続きのために、必ず遺産分割協議書という書面にまとめましょう。

被相続人と相続人の戸籍謄本、遺産分割協議書、相続人の印鑑登録証明書等がそろった段階で、やっと具体的な各種の手続きを取ることが可能となります。 銀行については、口座の解約手続き、不動産については、法務局にて不動産の登記名義人の変更手続き等が必要となります。

| 不動産の登記手続 | 法務局 |

| 預貯金 | 口座開設した銀行 |

| 株・証券 | 証券会社 |

銀行口座の解約手続き

被相続人が開設した銀行口座については、通常は、口座を開設した支店に連絡を入れ、「相続の手続きをしたい」と申し出ることで、手続きを進めることができます。銀行によっては、相続手続き専門の窓口を設置している場合もあるので、事前に確認しましょう。

銀行口座の解約手続きを進める上で、注意するべきは、相続による解約手続きを取りたい旨を申し出ることで、直ちに口座が凍結される点です。口座が凍結されると、以後、お金の入出金ができない状態になってしまいます。振込口座、引落口座として使用している場合は、事前に口座の変更手続きをとるなどの対応が必要となります。 銀行口座の解約手続きには、以下の書類が必要になります。

- 銀行所定の書類

- 被相続人の死亡日の記載のある戸籍謄本

- 被相続人との関係性が分かる書類(戸籍謄本等)

- 印鑑登録証明書

- 遺産分割協議書 など

その他、銀行によって異なることもありますので、事前に確認しましょう。 必要書類は、郵送あるいは、直接、口座開設している銀行窓口に持参することで手続きをとることができます。

口座の解約手続きは、銀行によっても異なりますが、数週間程度の時間が掛かります。 時間に余裕を持って、手続きするとよいでしょう。

不動産の名義変更

相続により、自宅などの不動産を引き継ぐことになった場合、どのような手続きが必要になるのか、手続きは難しいのではないかといった不安を持つ人もいるのではないでしょうか。

不動産を引き継いだ場合、法務局(登記所)にて、名義変更のための不動産登記申請を行うこととなります。

手続きを行う法務局は、不動産の所在地を管轄する(地方)法務局の窓口となります。 申請の流れとしては、登記申請書を作成し提出します。申請書を提出すると、数日から数週間程で手続きが終わり、権利証(登記識別情報)が発行されることで、一連の作業が完了です。

手続きの流れ

①必要書類の収集

↓

②申請書作成

↓

③提出(免許税納付)

↓

④完了(新しい権利証の発行)

相続による、不動産登記申請では、申請書以外にも添付しなければならない書類があります。 以下に、一般的な必要書類を示します。

| ・被相続人の一生涯分の戸籍謄本* ・相続人の戸籍謄本* ・遺産分割協議書 / 遺言書 ・被相続人の住民票の除票* ・不動産を引き継ぐ相続人の住民票* ・印鑑登録証明書 ・相続関係説明図* ・固定資産評価(額)証明書 | *法定相続情報一覧図を取得している場合は省略可 |

申請書に添付しなければならない書類が非常に多く、相続人の負担も大きいのではないでしょうか。

不動産の登記手続きについては、司法書士の専門業務となります。 不動産登記申請で困っている場合は、ぜひ専門の司法書士に相談するとよいでしょう。

財産調査

マイナスの財産(負債)がどれくらいあるか不明な場合は、負債調査等の手続きも必要になります。

金融機関、消費者金融、信販会社など、指定信用情報機関、全国銀行協会等といった各機関に問い合わせることで、調査可能です。

いずれの手続きについても、完了までに数週間かかるため、かなりの時間を要します。

相続開始を知ったら、できる限り早期に手続きを開始することをおすすめします。 相続の手続きについてお困りの場合は、専門の司法書士や行政書士に相談するのもよいでしょう。

どこに相談したらいい?

家族(親族)が亡くなったら、まずしなければいけないことを想像してみてください。 順序立ててリスト化するのはなかなか難しい作業です。

葬儀が終わって、少し落ち着いたころ、いざ相続手続きを始めるとしても、何から手を付ければいいのでしょうか。

どこに、どんなことを相談しますか?

自分で調べながら進めますか?

相続手続きには期限が設けられているものがあります。

相続放棄は「相続開始の事実を知ったときから3ヶ月以内」、不動産の名義変更は「相続によって不動産を取得したことを知った日から3年以内」、相続税申告が必要な場合は、「被相続人の死亡を知った日の翌日から10ヶ月以内」(期限内に手続きをしなかった場合は追徴課税される可能性もあります)。

上記の手続きが、代表的な期限付き手続きといえます。 その他の手続きについては、以下に記載しますので参考にしてみてください。

| 各種手続きの期限について | |

|---|---|

| 14日以内 | ・世帯主変更届 ・国民健康保険資格喪失届 ・後期高齢者医療資格喪失届 ・葬祭費の支給申請 ・年金受給権者死亡届 ・ご遺族の国民健康保険資格取得届 ・ご遺族の国民年金加入届 |

| 3ヶ月以内 | ・相続財産の調査、確定 ・金融機関への連絡と相続手続き ・生命保険の受取 ・相続放棄 ・限定承認 ・遺言書の確認/検認 ・公共料金等の解約 |

| 4ヶ月以内 | ・所得税の準確定申告 ・遺品整理 |

| 10ヶ月以内 | ・相続税申告 |

| 1年以内 | ・遺留分侵害額請求 ・遺族年金請求書提出 ・埋葬費の支給申請 ・高額医療費の請求申請 ・未支給年金請求 ・自動車移転登録申請 |

| 3年以内 | ・不動産登記申請 |

各手続きを始めるには、戸籍謄本等の収集、遺産分割協議書の作成、相続関係説明図の作成等と、各種書類も必要となります。場合によっては、全く知らない相続人が発見されることもあり連絡を取らなければならなくなることもあります。

期限内に正確に手続きを完了させるためには、「専門家に依頼すること」も1つの手段ではないでしょうか。

相続の専門家といっても様々な業種・資格があります。

金融機関でも、相続手続きを代行するサービスを提供しているところがあります。

例えば、口座を解約しようと取引のある銀行に連絡を入れると、「相続のお手続きについてお困りではありませんか」と声をかけられることがあります。

また、各分野の専門家を紹介してくれる会社や自分で検索できるサイトもあります。

「どのような資格を持った専門家」が、「どのような手続きを得意としている」のかといった点について、多くの人は深く理解されていないのではないでしょうか。

相続手続きを依頼する場合、どのような専門家に依頼するかによって、費用も大きく異なってきます。 以下に、相続に関する各種手続きについて、どのような専門家が対応できるのかをまとめました。

| 専門家 | 専門業務 |

|---|---|

| 行政書士 | ・相続人の調査 ・相続財産の調査 ・遺産分割協議書の作成 ・遺言書の作成 |

| 司法書士 | ・相続人の調査 ・相続財産の調査 ・遺産分割協議書の作成 ・不動産登記手続き |

| 税理士 | ・相続税の申告 ・相続財産の精査と評価 |

| 弁護士 | ・紛争トラブル |

| 土地家屋調査士 | ・未登記不動産の表題登記 ・不動産価格 |

上記の国家資格を有する専門家(資格者)は、依頼者に代わって、代理で各種の手続きを進めることが認められていますが、対応できる手続きの内容も、資格によって異なります。各資格者は、それぞれ業務の範囲が法律により定められているため、すべての業務に対応できるわけではありません。

資格の範囲を超えた業務については、依頼として受けることができません。

例えば、不動産登記(名義変更)を相続人に代わって申請できるのは「司法書士」だけです。

同じように、税金の申告ができるのは「税理士」、争い(紛争)がある場合に交渉できるのは「弁護士」と決まっています。

どの専門家に相談すればいいか悩んだときは、ぜひ参考にしてください。

専門家の紹介会社、士業の検索サイトや銀行に手続きをお願いした場合においても、実際の業務を最終的に行うのは、それぞれの資格者ということになります。

もちろん、インターネット等を駆使し自分で全ての手続きを完結させることも可能です。自分で手続きを進めてみたい場合は、以下のサイトも参照してください。

| 参考サイト | |

|---|---|

| 不動産登記 | 法務局 法務局 (moj.go.jp) ※不動産の住所地を管轄する地方法務局 |

| 相続税 | 国税庁 https://www.nta.go.jp/taxes/shiraberu/zeimokubetsu/sozoku-zoyo.htm |

| 紛争トラブル | 裁判所 https://www.courts.go.jp/saiban/syurui/syurui_kazi/kazi_07_24/index.html |

相続のお手続きは、自分でも進めることが可能ですが、内容によっては非常に複雑な場合もあります。 家族(親族)が亡くなられた後の、相続手続きの負担を負いたくない場合や、複雑な手続きに対応しかねる場合は、ぜひ、専門家に相談することを検討してみてください。

よくある質問

相続業務に専門特化した事務所ですと、日ごろからたくさんの相談を受けることとなります。 以下に、よくある質問を示します。

-

親族が死亡したときにやること 遺産相続の期限っていつまで?

-

相続は、被相続人の死亡によって開始され、相続人は、被相続人の財産(財産上の権利・義務を含む)を相続します。

この相続財産は、財産ごとに異なる手続きが必要になります。

以下に、手続き期限があり注意が必要な項目を示します。

- 相続放棄 → 3ヶ月以内

- 準確定申告 → 4ヶ月以内

- 相続税申告 → 10ヶ月以内

- 不動産登記申請 → 3年以内

相続を放棄したいと考えている場合は、「相続の開始があったこと、および、自分が相続人であること」を知ったときから3ヶ月以内に家庭裁判所への申述手続きを取らなければなりませんので注意しましょう。

上記の事項については、期限が経過した場合、申立ができなかったり、過料が発生する場合もあります。その他の手続きについては、法律上期限が設けられているというわけではありませんが、長年放置してしまうことなく、適正な期間内に各種の手続きを取るようにしましょう。

-

相続手続の流れって?

-

単純承認の場合、相続が開始されたときは、まず被相続人・相続人の戸籍謄本の収集作業からとりかかるとよいです。

①必要書類の収集

以下の書類を収集後、各機関にて具体的な手続きを取ることができるようになります。

- 被相続人、相続人の戸籍謄本、住民票

- 遺産分割協議書 / 遺言書

- 相続人の印鑑登録証明書

- 相続関係説明図

- 固定資産評価証明書

- 金融機関残高証明書 / 取引履歴

- その他(法定相続情報一覧図等)

②各金融機関にて口座解約手続き

③名義変更のための不動産登記申請手続き

④相続財産額により、税務署への申告手続き

※財産や相続人(続柄や居住地)によって必要な手続きは異なるため、上記は一般的なケースです。

-

相続放棄について

-

「相続の開始があったこと、および、自分が相続人であること」を知ったときから3ヶ月以内に家庭裁判所への申述手続きを取らなければなりません。 相続放棄では、最初から相続人でなかったこととなり、一度申述が受理されると、後で相続放棄を撤回することはできません。

-

相続税について、死亡保険金

-

相続において、生命保険金が相続財産とみなされるかといった質問は多いです。

生命保険金については、受取人が特定されている場合は、受取人の固有財産とみなされるため、たとえ相続放棄したとしても受け取ることは可能です。

しかし、相続税申告のための相続財産総額を算出する際には、固有財産であっても、受け取った金額を計上する必要があるので注意が必要です。

つまり、受取人が指定されている場合でも、保険金は受取人個人の財産にはなりますが、相続財産額の計算上では、保険金額を算入するため、財産合計額が基礎控除額を超える場合は、相続税の申告も必要となります。 また、受取人の指定がされていない場合は、相続人全員の財産となり、相続人で等分することとなり、当然に相続財産額に計上します。

-

戸籍には使用期限がないので10年前に取得した戸籍も相続手続きに使用可能なんでしょうか?

-

戸籍謄本の内容は、発行を請求した時点での内容となり、使用する際に期限などはありません。

そのため、使用することは可能です。

しかし、10年以上前に取得した戸籍謄本の場合、取得時点と直近の相続人関係が異なることもあります。 新たに取得しなおすことをおすすめします。

-

ひとつの銀行預金を二人で法定相続分に従い二等分するとなった場合には、その等分したい預金のある銀行には遺産分割協議書の提出は必要ないのでしょうか?

-

相続人が2人以上の場合は、第三者に対し、相続財産の分割割合を証明するため、遺産分割協議書を提出する必要があります。 法定相続分に従った場合においても、第三者である銀行に、分割割合を証明する必要があるため、口座解約の際でも、遺産分割協議書の提出が求められます。

-

相続財産の土地、建物が有ります。名義変更していませんが、売却には、どのような手続きが必要ですか?

-

被相続人名義のままでは、売買を行えないため、一度、相続人名義に変更する必要があります。 相続人への不動産登記申請手続き後、売却することができます。

-

相続登記の義務化について

-

令和6年4月1日から、相続登記が義務化されました。

令和6年4月1日より前に相続した不動産についても、相続登記がされていないものは、義務化の対象となりますので、注意しましょう。

相続人が、「不動産を相続により取得したこと」を知った日から3年以内に、相続登記をすることが法律上の義務となります。 正当な理由がないにもかかわらず、相続登記をしない場合、10万円以下の過料が科される場合もあります。

相続に関する、疑問、質問などございましたら、一度専門の司法書士や行政書士に相談することをおすすめします。

| 無料相談:0120-500-997 |

まとめ

相続における各種手続は、自分でやることも可能です。

これから相続手続きを進める人は、ぜひ参考にしてみてください。

相続の各種手続きは、専門家に依頼することで、正確かつ迅速に進めることもできます。また、相続調査(相続人調査、財産調査)も併せて依頼することで、相続人の負担もなく、手続きを一貫して完了させることができます。 生涯で何度も経験するものではないため、専門家に相談することを検討されてはいかがでしょうか。